CS衬底市场到2027年将翻一番

2023/4/21 7:40:15 材料来源:

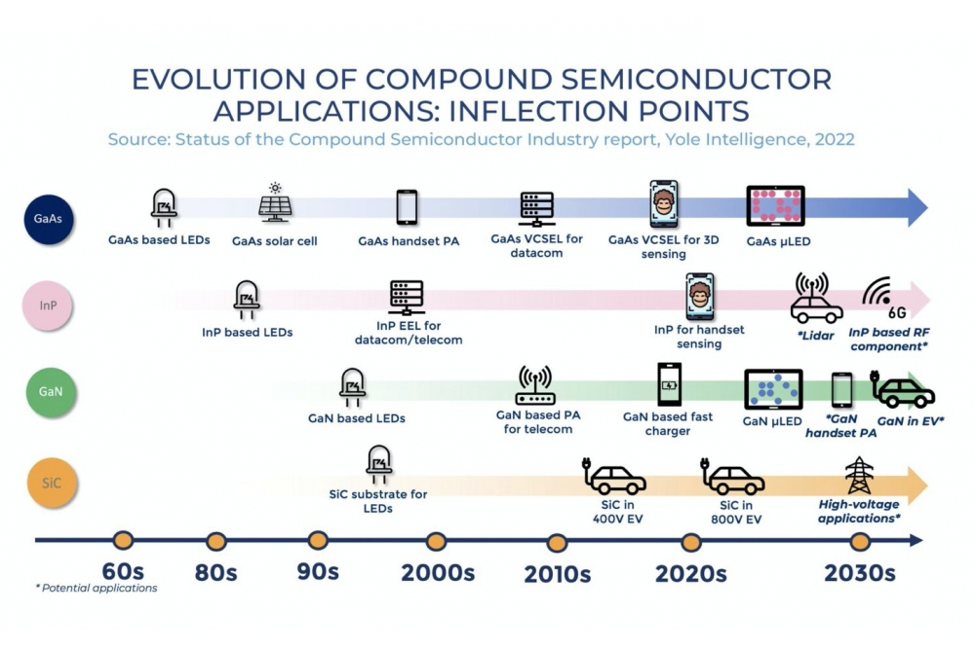

随着世界对功率和效率的需求越来越高,到2027年,

衬底材料的市场将翻一番以上——与硅相比,用于功率应用的SiC的市场份额有望大幅提高。所有大趋势(电气化、5G/6G、云计算等)在其路线图中都越来越多地使用

器件。

在其新的“2022年

现状”报告中,Yole Intelligence预测CS衬底材料市场将从2021年的9.45亿美元增长到2027年的23亿美元,复合年增长率为17%。

到2027年,用于电力应用的SiC将成为最大的领域,2021-2027年的复合年增长率为25%,其在

衬底中的市场份额将增加约50%。光电子InP市场也将增加其份额,并以20%的复合年增长率增长。第三个主要市场是RF GaN,包括硅和半绝缘SiC衬底,将保持其市场份额,但继续以2021-2027年11%的年复合增长率与其他应用一起增长。

车辆电气化和高压应用正在推动对SiC材料的需求,主要参与者一直在采取行动以确保或增加其衬底供应。

2021年,安森美收购了美国SiC制造商GT Advanced Technologies。同年,湖南三安半导体开设了一条价值25亿美元的中国SiC生产线,涵盖从晶体生长到功率器件、封装和测试的整个产业链,以增加其在电力电子领域的市场份额。Wolfspeed是SiC衬底、外延片和器件的现有龙头,最近宣布在德国新建8英寸SiC工厂,以巩固其领先地位并扩展SiC器件市场份额。此外,半导体巨头英飞凌于2022年与汽车制造商Stellantis合作。这笔交易价值超过10亿欧元,英飞凌将在这十年的后半期向Stellantis的一级供应商储备制造能力并供应SiC芯片。

预计RF GaN市场的规模将增长,但市场份额不会增长,部分原因是2019年美国对华为的制裁影响了GaN-on-SiC供应链。到2023年,由于印度等多个国家的5G基站市场,市场有望获得再次增长的动力。

采用硅基氮化镓平台的Navitas最近收购了GeneSiC,预计将在电力电子领域推出新的氮化镓和

技术。最近,英飞凌科技集团签署了一项协议,以8.3亿美元收购GaN Systems,这是迄今为止功率GaN领域最大的一笔交易,约占英飞凌科技电力电子收入的18%左右,比2022年整个功率GaN市场价值高4倍。

光电子学

在光电子领域,合并和收购正在帮助在传感和电信/数据通信领域竞争的公司获得更多的市场份额,并联合InP和GaAs的能力。例如,Coherent被II-VI收购后,其在InP和GaAs方面的能力更多地分布在材料、组件和系统中。在II-VI 收购Coherent后不久,Lumentum收购了NeoPhotonics,从而获得了在砷化镓器件方面的专业知识,例如数据中心使用的驱动器。

收购后的能力将使两家公司能够在新兴应用中更好地竞争——智能手机和LiDAR中的3D传感、μLED以及5G向6G的过渡将成为重要的驱动力。特别是,消费类3D传感市场见证了科技巨头苹果的战略举措。基于 InP 的接近传感器在 2022 年取代了传统的GaAs VCSEL,以缩小 iPhone 14 的凹槽尺寸。这促使某些传统的GaAs厂商将其产品组合扩展到InP。

另一方面,MicroLED是GaAs光子学市场的一个重要增长载体。Ams Osram宣布在马来西亚建设一个8亿欧元的MicroLED工厂,该工厂将于2024年投入批量生产,为苹果提供用于智能手表的MicroLED显示屏。有几家公司从苹果在MicroLED业务方面的举措中受益。Aixtron将为Ams Osram提供8英寸MOCVD反应器,而AXT和Freiberger已经展示了8英寸GaAs衬底,并正在竞争成为苹果的主要供应商。

除了光子学业务外,Coherent也是功率和射频应用的SiC衬底主要供应商。在这块,该公司正试图凭借与通用电气的合作关系(最近将其延长了三年)从衬底转向器件级别。Coherent还在努力进入RF GaN器件市场,它在RF GaN方面的领先优势是通过II-VI的能力实现的——目前它与住友电工器件创新公司(SEDI)合作来实现这一目标。

另一方面,Lumentum则采取一个相反的商业模式。虽然它的研发是在内部进行的,但Lumentum在向苹果提供器件之前,是用IQE和Win Semiconductors等代工厂进行制造。这种模式有助于它应对消费市场的季节性需求。

其他公司正试图在更多的材料领域站稳脚跟,或者在衬底、外延片或器件这些不同层面上进入市场。在其报告中,Yole强调了10家主要的CS公司及其在生态系统中的具体位置。除了Wolfspeed和Coherent从衬底扩展到SiC器件外,Win Semiconductor和Freiberger Compound Materials也正寻求在光子学InP市场获得业务。拥有光子学GaAs工艺的Win Semiconductor正在其代工厂中兼容InP,这是由VCSEL的需求驱动的,而Freiberger则希望将其在GaAs衬底方面的领先优势扩展到InP。

Wolfspeed 在 SiC 和RF GaN衬底领域的主导地位意味着所有主要器件制造商都在与该公司合作以确保供应——最近一次是在2022年12月——这反过来又有助于它确保器件层面的业务。除它之外,截至2023年,只有Coherent和中国的山东天岳先进科技股份有限公司(SICC)有同时提供功率SiC和RF GaN的能力。

功率SiC和光子学市场的增长,以及随后对提高制造能力的需求,正在为硅晶圆厂创造机会。随着CS厂商从2、3和4英寸平台转向6英寸或8英寸平台以扩大生产规模,这与几十年来使用大直径晶圆的成熟工艺的硅晶圆厂有协同作用。

在其报告中,Yole描绘了主要的CS公司和硅晶圆厂在衬底尺寸方面的情况,并强调了随着CS公司增加产能,平台可能出现的潜在机会。这两类公司之间的交汇点在 6 英寸和 8 英寸平台上。像IntelliEPI、GCS和Sanan IC等CS公司通常只在较小的直径上工作,现在开始着眼于6或8英寸以保持成本竞争力,而台积电、GlobalFoundries、英特尔和Vanguard等硅晶圆厂,拥有长期建立的6英寸和8英寸硅工艺,可以适用于CS制造。

随着对高功率器件的需求推动了制造的进步,并看到CS厂商进入不同的材料领域,CS衬底市场正在增长。

苏州会议

雅时国际(ACT International)将于2023年5月23-24日,在苏州组织举办主题为“2023-半导体先进技术创新发展和机遇大会”。会议包括两个专题:半导体制造与封装、

先进技术及应用。分别以“CHIP China晶芯研讨会”和“

先进技术及应用大会”两场论坛的形式同时进行。详情点击链接查看:https://w.lwc.cn/s/nAjqi2 Yole表示,电力应用的SiC将是最大的领域,复合年增长率为25%。

Yole表示,电力应用的SiC将是最大的领域,复合年增长率为25%。

| 上一篇:Omdia:全球显示面板厂... | 下一篇:中国光谷九峰山论坛开幕... |

声明:本网站部分文章转载自网络,转发仅为更大范围传播。 转载文章版权归原作者所有,如有异议,请联系我们修改或删除。联系邮箱:lynnw@actintl.com.hk