企业新闻详细内容

网络客户调整库存导致Lumentum季度收入下降

材料来源:雅时

Lumentum控股公司总部位于美国加利福尼亚州圣何塞,该公司公布其2024财年第一季度(截至2023年9月底)的收入为3.176亿美元,比上一季度的3.708亿美元下降14.3%,比去年同期的5.068亿美元下降37.3%,但高于指导区间(3-3.25亿美元)的中点。

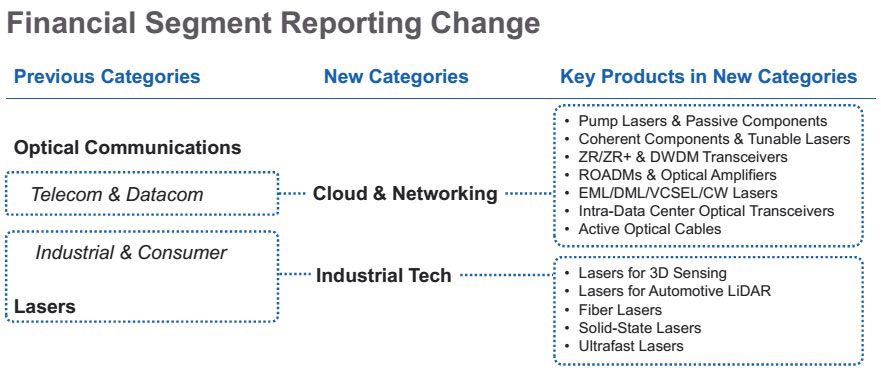

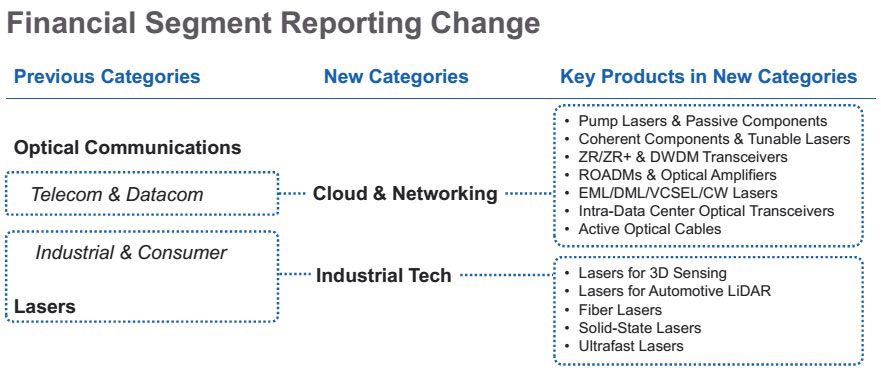

为了更好适应市场趋势及客户和产品组合,本季度Lumentum改变了组织架构,从“光通信”(OpComms)和“商用激光器”两个可报告分部改为“云与网络”(光通信分部的电信和数据通信产品线)和“产业技术”(原商用激光器分部加上光通信分部的产业与消费产品线)分部。

云与网络分部的收入为2.297亿美元(占总收入的72.3%),比上一季度的2.865亿美元下降19.8%,比去年同期的3.601亿美元下降36.2%。收入下降为意料之中,因为网络客户正在调整库存,大多数网络产品线普遍疲软,但数据中心内激光器和可调谐接入模块的连续增长抵消了部分影响。

产业技术分部的收入为8790万美元(占总收入的27.7%),比去年同期的1.467亿美元下降40.1%(主要原因是特定3D传感插座的市场份额,以及终端市场的需求和定价竞争得更加激烈),但比上一季度的8430万美元增长4.3%(原因是随着新款智能手机产品的推出,3D传感业务有望增长,但由于公司的主要光纤激光器客户正在努力降低库存,光纤激光器的疲软抵消了部分增长)。

Lumentum总裁兼首席执行官Alan Lowe表示:“虽然数据中心芯片以及我们新收购的数据中心内收发器的需求继续保持强劲增长,但电信和产业库存的降低抵消了这一增长势头。由于库存调整,我们认为我们的出货量仍然低于终端市场需求。”

第一财季再次出现了三家超过10%的客户(两家在网络分部,一家在产业技术分部)。

Alan Lowe表示:“我们度过了这一过渡时期,当前正按计划实施产品路线,并达成收购NeoPhotonics公司(2022年8月收购)产生的协同效应。”

按非美国通用会计准则(GAAP)计算,毛利率进一步下降,从去年同期的48.2%和上季度的36.7%降至34.9%,主要原因是收入下降、工厂利用率不足、产品结构。

由于严格控制开支,运营开支进一步削减,从去年同期的1.067亿美元和上季度的1.024亿美元降至1.001亿美元(占收入的31.5%)。销售总务管理开支为3910万美元。研发开支为6100万美元。

营业收入进一步下降,从去年同期的1.374亿美元(营业利润率为27.1%)和上季度的3370万美元(营业利润率为9.1%)降至1060万美元(营业利润率为3.3%)。

同样,净收入也进一步下降,从去年同期的1.192亿美元(摊薄后每股收益1.69美元)和上季度的4020万美元(摊薄后每股收益0.59美元)降至2340万美元(摊薄后每股收益0.35美元,为指导区间(0.20-0.35美元)的最高点)。

Alan Lowe表示:“第一季度的收入和每股收益都高于我们指导目标的中点,我们将继续严格控制成本。”

不过,本季度的现金、现金等价物和短期投资减少了6930万美元,从20.136亿美元降至19.443亿美元。公司用3000万美元现金在英国购买了晶圆厂和园区。首席财务官Wajid Ali表示:“磷化铟技术可满足对更高性能电信传输元件日益增长的需求,而此次购买反映出我们对磷化铟技术的长远发展充满信心。”为了从收购NeoPhotonics中获得COGS协同效应,Lumentum正预先建立近3000万美元的库存,以促进未来几个月内的工厂整合。此外,公司每年还要支付约1700万美元的日本税,以及涉及收购Cloud Light的开支。

11月7日,Lumentum完成对香港云晖科技有限公司(为汽车传感器和数据中心互连应用设计和制造光收发器模块)的收购(10月底宣布)。

因此,将云晖科技被收购之后的预计财务业绩包括在内,Lumentum 2024财年第二季度(截至2023年12月底)的收入预计增至3.5-3.8亿美元,其中产业技术分部的收入将环比下降,但云与网络分部的收入将环比上升。

营业利润率预计为2-4%,摊薄后每股收益为0.25-0.35美元。

为了简化运营并实现协同效应,Lumentum将整合NeoPhotonics的后端制造设施,因此预计在2024财年第二季度和第三季度,这些举措会导致产能吸收不足。Wajid Ali表示:“到第四季度末,随着我们在Lumentum的制造基地内加紧生产NeoPhotonics的产品,预计缓冲库存会转移,使这些产品的制造成本与其他产品保持一致。此外,由于我们继续专注于生成现金流,本财年剩余时间我们的内部库存预计会下降。”

Alan Lowe表示:“在人工智能迅速加速数据中心市场增长之际,云晖的产品加入我们的产品组合,使Lumentum成为向云运营商提供光电技术的领先企业。收购云晖后,Lumentum在数据中心的服务机会扩大了五倍以上。”

他补充道:“多年来,云晖一直为超大规模领先客户供应差异化的高速产品,既有满足客户独特需求的定制产品,又有满足超大规模客户广泛需求的标准产品。过去12个月,云晖90%以上的收入来自400G及更高速的产品。而最近一个季度,云晖一半以上的光收发器收入来自800G收发器。”

“2024年,我们预计云应用将占云与网络分部收入的30%以上,包括数据中心内部和数据中心互联。由于人工智能计算需求加速增长,客户库存水平降低,我们的出货率与终端市场需求更加同步,我们预计2024年云与网络分部将实现同比增长。”

【近期会议】

2024年3月29日14:00,雅时国际商讯联合Park原子力显微镜、蔡司、九峰山实验室即将举办“缺陷检测半导体材料和器件研发和生产的利器”专题会议,助力我国宽禁带半导体行业的快速健康发展!诚邀您参与交流:https://w.lwc.cn/s/IJnYR3

| 上一篇:英飞凌已与 (SiC... | 下一篇:中国电信星辰语义大模型... |

声明:本网站部分文章转载自网络,转发仅为更大范围传播。 转载文章版权归原作者所有,如有异议,请联系我们修改或删除。联系邮箱:lynnw@actintl.com.hk